您的位置:主页 > 公告动态 > 正大动态 > 正大动态

(正大期货)日日盯盘夜夜看市却不赚钱?你可

从前慢,现在快上加快

而在互联网不断填满我们生活的今天,看似一切变得更加便利快捷,我们也乐在其中。过去我们通过收听新闻获取最新消息,如今我们更加习惯通过微博了解外面的世界。过去我们互相串门聊天分享经历,如今我们更加习惯在朋友圈发布自己生活的点滴。

金融投资也是如此。当交易所刚刚创立时,人们依赖着电话委托,在现场面对面撮合交易。如今券商所提供的互联网金融服务,在很大程度上简化了个人投资者的投资过程,也极大地丰富了投资者可能获得的信息。在互联网金融商城中,聚集了各色金融产品,从基金、银行理财到券商资管产品,琳琅满目。

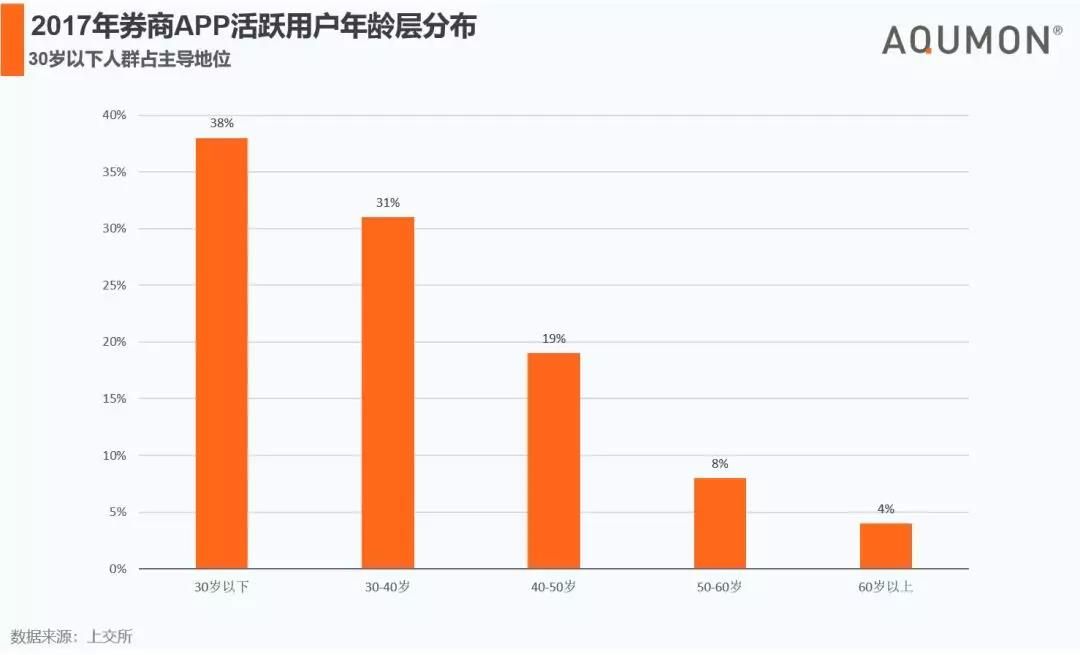

上交所此前发布的个人投资者分析报告显示,使用券商APP的个人投资者中,40岁以下人群近乎七成,成为绝对主力。这批在互联网土壤上生长起来的“80后”、“90后”,对于移动互联网有着天生的亲近。然而,年轻的股民大多尚未经历完整的牛熊周期,投资经验的缺乏反倒使他们在便利的投资工具前更加易于落入人性的陷阱。

投资似乎变得更加快速便捷,我们欣然接受着信息社会的赠与。但是在这所有的便利之中,我们是否能做出更加正确的投资决策呢?答案并非显而易见。

便捷交易的今天

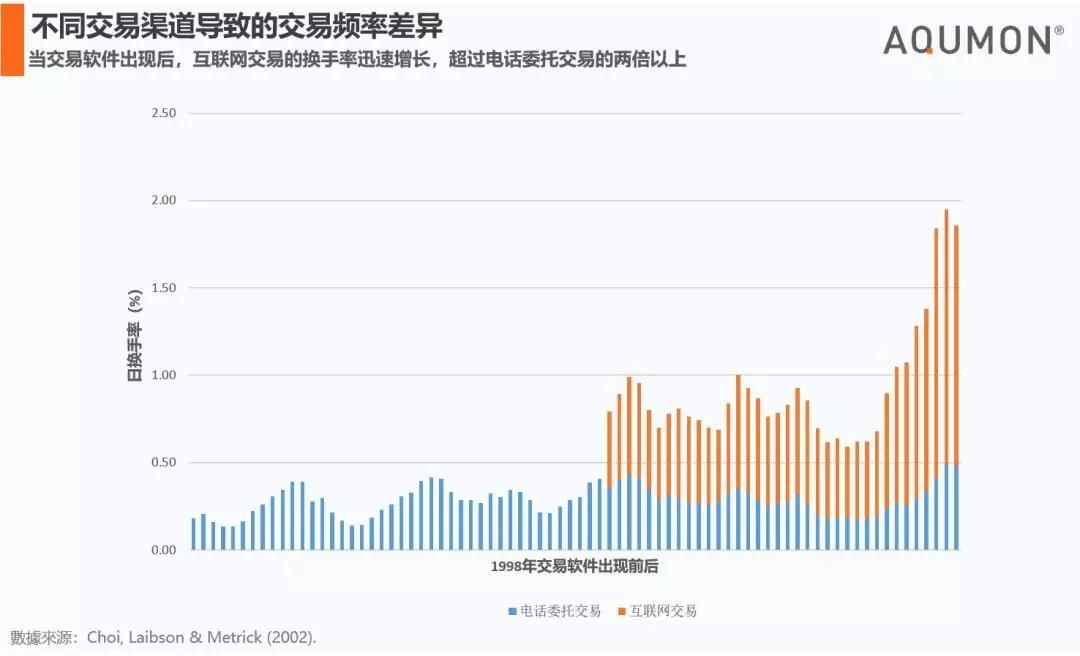

随着自动化与信息化的发展,股票交易代理从最早的电话委托下单,到行情软件下单,再到手机APP下单,时间的节约和成本的降低十分显著。然而便捷的操作与低廉的费用能够使个人投资者进一步优化投资组合吗?

研究发现,当购物成本(交易、物流)降低时,人们将更加倾向于小规模采购,相应地购买行为将更加频繁,甚至可能会购买许多原本不需要的产品。与电子商务对于传统购物的影响类似,在进行投资交易时,如交易成本降低,投资者可以更加及时地关注自己投资组合的表现,迅速地调整仓位对市场信息做出反应。研究显示,当世纪初美国引入交易软件时,个人投资者的交易频率增长超过两倍。

然而,在显著降低交易成本的情况下,更高的交易频率却没有带来更高的收益。

对此,一种可能的解释是,在便捷的信息环境中,对于股票走势的频繁关注并没有转化为更加细致理性的决策,反而放大了个人投资者的非理性偏差。

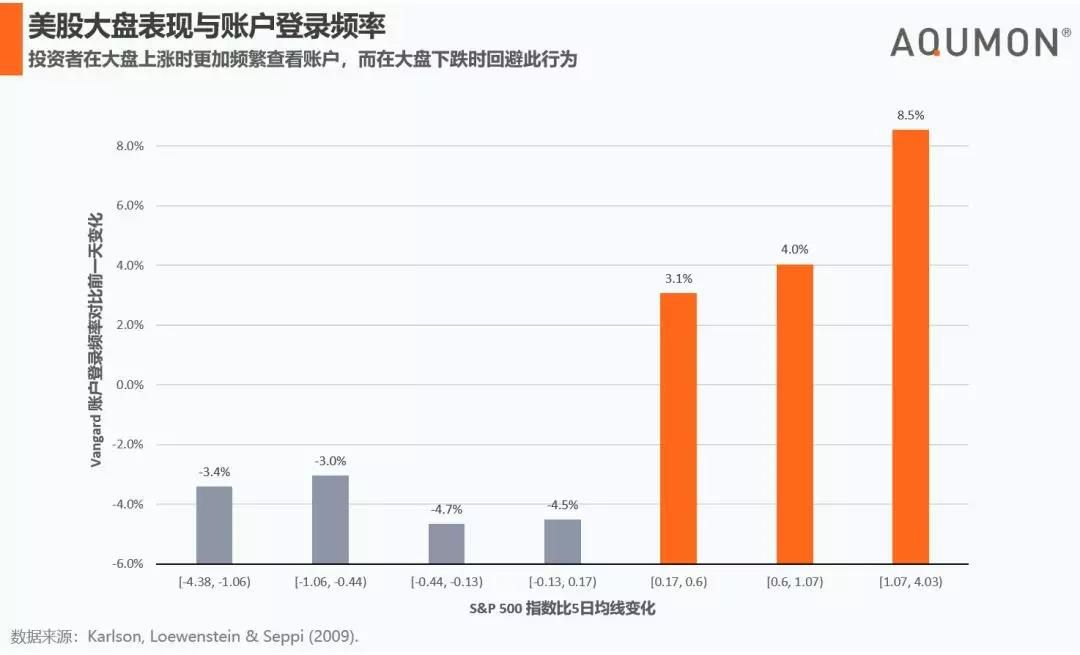

心理学研究发现,投资者在决策过程中不仅会因为盈利而感到愉快(这个很正常,财富增加了自然开心),而且会因为“得知”盈利这一行为同样觉得快乐:在牛市期间,投资者会不停地登录(即使并不操作)查看投资组合的表现,重复享受着得知自己赚钱的喜悦;但在熊市期间,便像鸵鸟一样,已经预期到股票跌跌不休,就不情愿面对自己那一片惨绿的投资账户。

这样的行为虽然有些可笑,但只要不影响理性决策,也无伤大雅。然而,人的认知能力与关注度毕竟有限,当决策得失带来的情绪本身占据了内心时,做出理性决策就变得难上加难。当你已经沉湎于牛市的快乐中,如何能够抓住细微的线索胜过大牌?当你回避亏损的现实时,也可能正错过逆势盈利的机会。

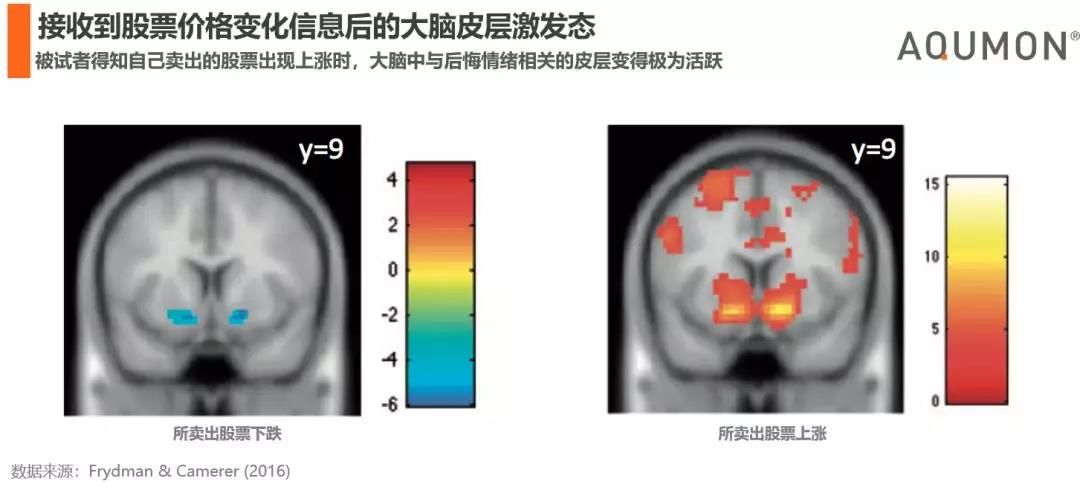

不仅如此,投资者倾向于回避自身由于错误决策而产生的后悔情绪。一项基于大脑核磁共振的实验研究表明,当投资者得知自己卖出的股票在后续交易日上涨时,其大脑中与后悔情绪密切相关的眶额叶皮层将会被激发,导致该投资者明知道最优决策是再次购买该股票时,仍旧不愿意这么做,错失投资机会。

在该实验中,研究人员将净购回效应定义为卖出后股票价格下跌时投资者购回该股票的比例和卖出后股票价格上涨时投资者购回该股票的比例之间的差。在此设定中,净回购效应的最优决策参考值为-75%,即股票价格上涨时,投资者更应该回购。

实验结果表明,所有参与实验的投资者的净回购效应,均大于-75%,即投资者没有采取十分明显的最优策略,并不情愿股票价格上涨时回购。

这里的心理学机制是,当卖出的股票上涨时,投资者将为此前的卖出行为感到后悔(他原本可以持有该股票并在更高的价格出售),而再次购买该股票的行为会唤起这种情绪,令人羞愧的后悔体验将会被延长并加深。于是,投资者在潜意识里便会拒绝这种可能带来负面情绪的行为,错失盈利的机会。

试想,交易日的每个小时里,炒股软件都在向你汇报每一项操作给你带来的得与失时,你还能维持住平静的心态,专注于分析与决策吗?

信息过载

不仅是股票走势的高高低低,各种财经媒体推送的新闻同样时刻牵动着我们的心弦。俗话说,掌握了第一手的信息,就掌握了未来股市的走向。但是作为个人投资者,面对24小时全球财经新闻不断弹出提示,各式媒体深度报道各有千秋,在不断膨胀的信息流面前,人脑的处理能力是多么有限。

都说市场价格的波动能及时反应当前公开信息,但是当信息“过载”时,投资者们的反应却并非那么乐观。尤其是一旦某件重量级新闻被爆出,各家媒体遍争相转载时,投资者便会陷入同一信息重复报道的海洋中。

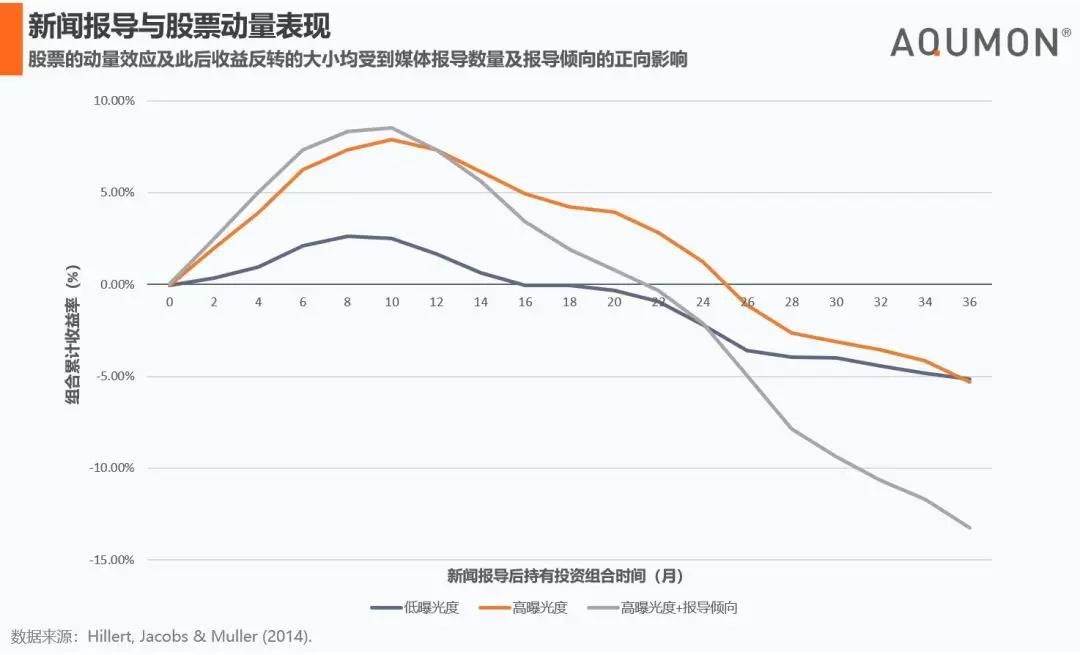

研究发现,媒体对于上市公司的信息曝光度越高,市场对于这些重复报道产生的价格动量效应越强,而此后发生收益反转的程度越显著。这说明市场中的投资者对于这些重复报道产生了过度反应,由于这些报道所包含的信息其实已经被市场所了解,因此过度反应带来的股价变化将在其后被纠正,收益反转。

更重要的是,这些带动市场对重复报道产生过度反应的几乎全部是个人投资者,他们激进地根据已经过时的信息采取行动,但却在后续的价格反转中亏损。相反,机构投资者具有相对完善的信息收集与处理机制,能够较为清晰地区分报道的价值(是否带来了新信息),才能稳健从交易中获利。

社交网络

雪球是国内较早开发的社交化投资平台,将交易与交流相结合,组建日常化的投资社区。与社交化投资平台共生的是所谓“跟随高手投资”的理念,随之而来的是越来越多年轻“小白”用户被专业投资者吸引而来,而投资高手也乐于展示自己的过人之处并施加更近广泛的影响力。

似乎这里形成了一个良好的闭环,然而问题在于普通用户真的能利用这些分享信息优化投资决策吗?那些专业投资者又是否正确地使用着他们的影响力呢?

对于这个问题,一家美国投资社交网络的数据提供了部分解答。在这个社交网络平台中,每个用户可以创设自己的主页,发表观点文章,与其他人交友,并查看好友的持仓及收益信息。为此,用户在注册使用时,必须与一家股票券商的账户相关联,以获取用户所有的实盘交易数据。

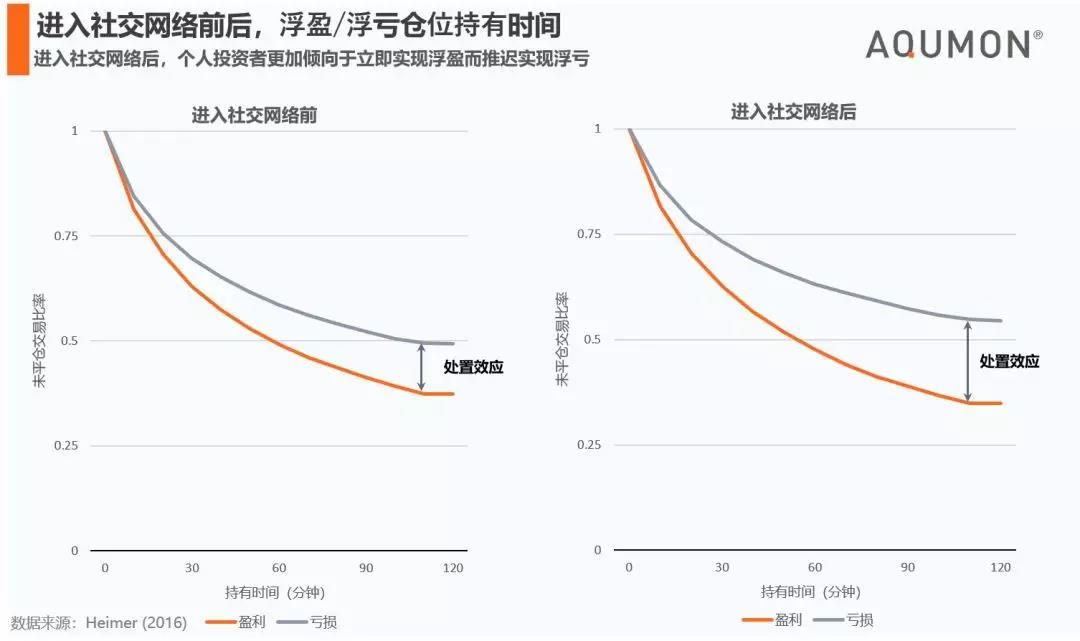

通过分析同一用户在加入社交网络前后的投资行为差异,研究发现个人投资者的“处置效应”偏差被放大了两倍,即更加急于卖出当前组合中上涨的资产,而继续持有下跌的资产。这样的操作似乎看起来很符合常规认知,但却非常不理性:由于股票市场中存在动量效应,在过去六个月中上涨或下跌的股票倾向于在未来六个月中继续保持相同的趋势。不仅如此,在资本利得税的环境下,这种过早实现浮盈而持续维持浮亏的操作,会进一步加重投资者的税收负担。

这一现象揭示出社交网络放大了影响投资行为的非理性因素:个人投资者缺乏足够的自我控制,当暴露于社交网络之中时,会不自觉地更加关注于维持自身对外的形象:实现浮盈能够展现出自己的正确决策,而迟迟不实现浮亏反映了拒绝承认自己的错误决策。进一步的分析也给出了更清晰的证据,那些呈现出显著处置效应的个人投资者,倾向于在获利时发送更多消息给好友,却在损失时保持沉默。

讽刺的是,这样的行为或许使得用户在社交网络中呼风唤雨引人注目,但却显著地降低了其投资收益。而那些期望跟随大佬而学习的关注者自然也被误导而走了更大的弯路。

快而不乱

随着互联网技术的发展,传统证券公司纷纷“触网”,金融资讯平台和互联网公司也逐一入局,带来互联网+证券的全新格局和更加激烈的竞争。互联网券商通过降低佣金、提供源源不断的信息、开发界面友好的APP等方式,杀出一条血路。

对于个人投资者而言,在互联网+证券的背景下,确实能享受到科技带来的投资便利,但也不能忽视因此产生的投资心理偏差。唯有坚定自己的投资理念,遵守投资纪律,才能最大程度地利用技术抓住投资机会,带来更丰厚的回报。

天下武功,唯快不破;投资之道,更要讲究快而不乱。

文/正大期货