您的位置:主页 > 公告动态 > 正大动态 > 正大动态

苏宁跌进多元化陷阱:恒大200亿只是“最后一根

“听说泰州一家球队想要接手,但谁又说得准呢?”3月上旬某日,苏宁足球俱乐部大门紧闭,一位安保职员坐在保安亭摆弄着手机说道。

今年2月28日,在为江苏足球队赢下历史上首个顶级联赛冠军后,苏宁足球队宣告住手运营。俱乐部距离苏宁总部约一公里,此前员工们经常行使休息时间前来旁观球队训练,一些远道而来的球迷也会守在俱乐部门口只为一睹特谢拉、吴曦等球星的风貌。

现在,这家“夺冠即被卖”的俱乐部内部空无一人,只剩下此前重金买来的入口训练装备躺在那里。偶然会有球迷前来抗议,表达对遣散球队的不满。

足球俱乐部的运气,正是现在遭遇债务危急的苏宁帝国一个缩影。

去年12月10日,苏宁控股团体有限公司(简称“苏宁控股”)的一条股权质押信息,率先撕开了苏宁系巨额债务一道口子。那时,张近东父子将持有的苏宁控股的所有股权共计10万股、股本金额10亿元质押给了淘宝。随后,一系列关于苏宁债务危急的新闻甚嚣尘上。

今年2月25日,张近东欲转让苏宁易购(002024.SZ)控股权的通告彻底将苏宁危急推向台前——苏宁易购是苏宁系最焦点、最主要的资产。

3天后,新股东浮出水面。张近东的老同伙、深圳国资旗下的深国际控股(深圳)有限公司、深圳市鲲鹏股权投资治理有限公司以148.17亿元的总价受让了苏宁易购23%的股票。

但这100多亿驰援资金还不能让苏宁从债务泥潭中彻底走出来。3月15日,有新闻称,家乐福中国将卖身给青岛国资委,后者股份占比或将跨越50%。不外,苏宁随即否认。但同时,网上也一直撒播着一些未经证实的裁员、缩编的新闻。

苏宁总部位于距离南京市新街口14公里外的徐庄软件园,由于地处偏远,多年来,公司有班车接送员工。2019年底,苏宁对班车做了调整,晚上六点半那班被作废,给出的理由是周边社会化交通已经完善。

现在,这条一年多前的旧闻被许多员工重新提及讨论。一位员工向作者剖析说,他们嫌疑也许那时公司就有压力了,“调整班车是为了压缩成本”。

已往30年,苏宁从一家空调专卖店生长成为拥有零售、地产、金融、体育等多个板块的巨无霸,而第四个十年刚开启,苏宁就来到了一个生死十字路口。

3月初至今,作者对话了多位苏宁内部和业内人士,他们均对苏宁现状或多或少示意出了担忧:苏宁的债务黑洞事实有多大?依附卖身资金能否辅助其顺遂渡过这一难关?张近东是否会进一步从自己一手打造的苏宁中全身而退?现在谁也无法给出确切谜底。

苏宁电器债务压顶

苏宁的债务到底有多大?危急发作点在那里?这是判断苏宁下一步走向的要害。

中诚信国际信用评级有限公司是苏宁易购的债券评级机构,其在今年2月10日的一份评级讲述提到:苏宁易购存续的公司债及中票本金合计为 58.59亿元,其中今年到期及回售的本金为 53.59 亿元。

但50多亿的短期债务显然不足以让张近东出让控股权。

中诚信国际2月的讲述还提到,苏宁电器团体有限公司(简称“苏宁电器”)在今年到期及回售的公司债券本金为104.99亿元,“集中兑付压力较大”。2月1日,苏宁电器对“16 苏宁 01”开展置换要约,中诚信国际以为置换债的刊行反映其流动性较为主要。

显然,苏宁电器的债务问题更迫不及待。

公然信息显示,苏宁系共有两大持股平台,划分为苏宁控股和苏宁电器。在苏宁内部,苏宁控股被一些员工视为苏宁系的“大脑”,公司的许多决议由这里发出,“总办”也位于苏宁控股。

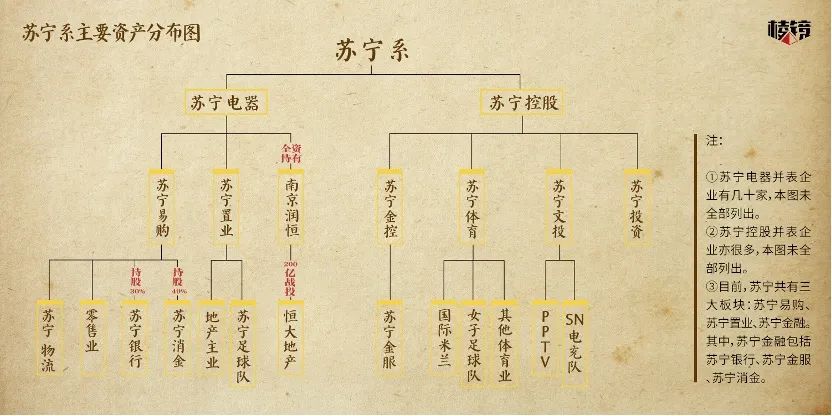

苏宁系主要资产漫衍图(作者凭证公然信息整理)

但苏宁系的焦点资产并不在这里。作者凭证公然信息梳理,苏宁控股的资产主要包罗PPTV、SN电竞队、苏宁投资、苏宁女子足球队、国际米兰足球队、苏宁金服等非零售营业。其中,苏宁金服只是苏宁金融的部门营业,苏宁金融还包罗苏宁银行、苏宁消费者金融两大板块,这些均由上市公司苏宁易购部门持股。

而据作者独家获得的一份《苏宁电器团体有限公司财政报表审计讲述》(2018年)显示,苏宁电器的财政报表合并了上市公司苏宁易购、苏宁置业团体有限公司(简称“苏宁置业”)等几十家企业。该讲述称,合并报表的局限为“受张近东控制并由本团体投资的单元”。

凭证苏宁官方信息,现在,苏宁系的三大疆土为苏宁易购、苏宁置业和苏宁金融。也就是说,苏宁电器险些控制了苏宁绝大部门焦点资产。

除了苏宁易购之外,苏宁置业是苏宁电器最主要的资产。

天眼查显示,住手2020年6月,苏宁置业的总资产885.27亿元,净资产145.94亿元,营业收入12.47亿元,净利润为1.02亿元。其官网称,其笼罩商业地产、产城小镇、住宅地产、物流地产四大板块。

此外,苏宁置业在2019年12月从苏宁电器处还受让了苏宁足球队的所有股权。

现在,除了需要兑付的债券之外,苏宁电器及其并表的苏宁易购、苏宁置业等均有大量的股权质押。以苏宁易购为例,住手2月3日,张近东累计将4.12亿股股票质押,占总股本的4.42%;住手2月23日,苏宁电器质押的股票占总股本的9.64%。

这些股权质押降低了苏宁电器的再融资能力,以苏宁易购为例,中诚信国际的讲述点评称“(苏宁易购)近期的再融资压力较大”。

事实上,仅看上市公司苏宁易购财报,其财政情形依然保持着稳健的气概。住手2020年第三季度,其资产欠债率为61.5%,不犹如时期京东的53.23%,但要优于国美零售(00493.HK )。去年第二季度,国美零售资产欠债率到达了92.68%。

在资产欠债率数据上,苏宁电器也比苏宁易购加倍“难看”。

Wind数据显示,住手去年第3季度,苏宁电器总资产到达4051.91亿元,总欠债为2995.49亿元,资产欠债率到达73.93%。

“最后一根稻草”

值得注重的是,2017年11月,苏宁战略投资恒大地产的200亿元也泉源于苏宁电器。凭证那时通告,这笔钱由苏宁电器的全资子公司南京润恒企业治理有限公司举行出资。

昔时9月20日,一张张近东与许家印喝交杯酒的照片在网上撒播,许多人都在预测:一个零售大佬,一个地产大佬,这是遇到了什么喜悦事?直到这笔战略投资宣布,外界才意识到这杯酒的价值高达200亿。

从那时的靠山来看,苏宁的这笔钱花得不冤。他们正在打造“两大”(苏宁广场、苏宁易购生涯广场)、“两小”(苏宁小店、零售云店)、多专(苏宁极物、苏宁体育、苏鲜生)的多业态智慧零售名目,而恒大作为顶级房地产商,可以为苏宁这些结构提供落地场景。

更为主要的是,若是恒大地产乐成在A股借壳上市,其股价将充满想象力,200亿投资升值空间伟大。

但出乎所有人意料的是,去年11月,恒大这场历经4年的借壳上市最终宣告失败,与此同时,以高欠债动员高生长的恒大在去年遭遇了银根收紧、“三条红线”的延续重压,陷入了流动性危急之中。老兄弟张近东再伸援手,凭证后续的协议,苏宁暂时不收回那200亿,并将它转成恒大地产的股权。

但凭证前述数据显示,谁人时刻的苏宁也已经债务压顶。《财经涂鸦》援引苏宁电器“2020年公司债券半年讲述”称,住手2020年6月30日,一年内到期的非流动欠债为609亿元,主要是一年内到期的耐久乞贷和应付债券转入,而期末现金及现金等价物才247.96亿元,钱币现金为445.9亿元。

更主要的是,受新冠肺炎疫情影响,以零售为主业的苏宁易购在去年也受到异常大袭击。凭证第3季度财报,其营业收入同比下降了10.02%,归属上市公司股东的净利润下降了95.4%。

从2017年11月最先,这笔200亿的现金已经被占用了3年多,连续影响着苏宁系的现金流,因此,有不少苏宁员工以为这是压垮苏宁的“最后一根稻草”。

“200亿实在真的挺多,想想我们苏宁易购才若干债务啊?”苏宁一位焦点员工这样告诉作者,“以是有说法,是许家印斡旋让深圳国资脱手的。”但他以为这个说法并不能信。

在此之前,苏宁系已经睁开一系列“自救”行动,好比多次将苏宁电器、苏宁置业、苏宁易购、苏宁控股的股权举行质押;去年11月,苏宁还行使确立不到20天的苏宁云网万店向深圳国资前线融资了60亿元。

Wind数据显示,通过这些“闪转腾挪”,从2020年11月1日到2021年2月1日,苏宁易购、苏宁电器共支出179.559亿元回售、购回、兑付公司债券。

警报仍未排除。直至今年2月28日,苏宁易购宣布通告,张近东、苏宁控股、苏宁电器将苏宁易购23%的股权转让给深圳国资旗下的两家企业。转让完成后,公司将处于无控制人的事态。

工商信息显示,苏宁电器的股权由张近东和卜扬各持有50%,后者微博认证为“苏宁行政部执行总裁”,不外2016年后就没再更新。在苏宁易购的通告中,张近东与苏宁电器不是“一致行悦耳”。

上海交通大学上海高级金融学院教授陈欣向作者示意,本次股权转让之后,张近东虽然与苏宁电器签署“一致行动”的协议,但其股权较淘宝和深圳国资并无绝对优势,不能保证其对苏宁易购具有控制权。若是张近东失去了苏宁易购的控制权,未来苏宁电器有可能不再继续并表苏宁易购,将对公司融资能力带来较为负面的影响。

在之前,苏宁电器并表了苏宁易购和苏宁置业,做大资产规模后,可以大量刊行债券。

“先开枪,后瞄准”

罗马不是一天建成,复盘这场“一夜而至”的危急,去年那场“黑天鹅”仅仅是个导火索。

时间回到2011年6月19日。在与国美的竞争中获得自动事态职位后,苏宁宣布了“2011-2020新十年生长设计”。当天,患有伤风的张近东率领治理层整体亮相,意气风发,一起喊出了“再造一个苏宁”的口号。

这是一份充满野心的设计,他们要在2020年将苏宁打造成一家万亿规模的天下级企业,销售规模要突破6800亿,其中网络销售到达3000亿,与线下门店中分秋色。

彼时电商平台苏宁易购上线不久,但销售额延续快速上涨,这让他们对网络销售充满了信心。

在2011年、2012年,张近东曾多次前往美国造访比尔·盖茨、巴菲特、贝索斯等大佬,为他们的商业模式寻找灵感。

那时,苏宁还从内部各系统抽调出1000多人去支援苏宁易购,不少人来自“1200工程”,这是苏宁内部一个专门面向应届大学生的人才培育工程。苏宁易购也有着很强的用人权,通常被他们看中的人,都可以容易地调已往。

2012年两会时代,张近东首次提出了“沃尔玛 亚马逊”的看法,这个模式的焦点是打造线上线下两大开放平台,同时要服务全客群,谋划全品类,扩展全渠道。这意味着,苏宁将不再局限于电器销售,要去抢夺其他零售业的市场。“去电器化”、“超电器”成为了那时苏宁转型的一个标签。

在许多苏宁员工看来,张近东是一个声誉感和控制欲都很强的人。虽然外界一直以为,苏宁是在模拟友商,友商做什么,他们就做什么,然则他并不想让外界以为苏宁在模拟谁。因此,这种“沃尔玛 亚马逊”模式也被内部视为“亘古未有”。

凭证公然信息统计,从2012年最先,苏宁先后收购了红孩子、PPTV、满座网、苏宁足球队、国际米兰足球队、天天快递、37家万达门店、家乐福中国80%的股份等;并入股了努比亚、锤子手机、今日头条、体奥动力、懂球帝、龙珠直播等公司。

2014年8月,在“苏宁之夜”晚会上,张近东宣布出资1000万元确立创新基金,激励员工多实验、敢试错,允许“先开枪,后瞄准”。

在作者的多轮对话中,“先开枪,后瞄准”这句反常理的话被苏宁员工多次提及,他们以为那是苏宁多元化刻意的真实写照。

“2013年时,我曾跟他们的高管聊过,我说你们是不是激进了。那时,他们把线下的营业也装进了线上,公司名字还改成了苏宁云商。”战略营销考察家、《苏宁:连锁的气力》作者段传敏向作者回忆。

不外,在段传敏来看,这正是苏宁的气概,他们是一家执行力很强的公司,战略决议之前,人人可以讨论,决议之后,就要开足马力去实现这个目的了。

一位已经去职的前苏宁中层员工向作者透露,张近东曾经多次告诉他们,无论是体育,照样地产,都要服务于零售业。好比,收购江苏足球队是希望借助球队影响力,提升苏宁在消费者心中的口碑和形象;收购PPTV是想抢占客厅流量入口,生长苏宁系会员。

2018年,张近东注释过他们的多元化战略:“零售始终是1,其他各产业都是这个1后面的0,通过0的添加,倍增苏宁零售整体的资源实力和行业竞争能力。”

在2015年的“中国经济媒体首脑春季峰会上”,张近东在演讲中三次谢谢互联网,他以为互联网辅助苏宁打破了发展的天花板,推开了无数扇窗户,引发了一系列裂变,互联网让苏宁和他的同伙圈越来越大。

以苏宁易购为例,从2010年到2019年,其总资产增进了6倍,营收也增进了3.57倍。固然,距离他们6800亿的销售目的另有一定的距离。

开启七年亏损期

不外,对于这家做了20年零售商的传统企业来说,转型并没有那么容易,况且,新的对手加倍精明凶猛。

一位苏宁内部人士向作者讲述,2009年,苏宁上线“苏宁易购”,增速远超线下营业,然则苏宁另有着1684家门店、十几万名员工,历史肩负无法容易甩掉。

苏宁前员工张君(假名)也先容,在转型初期,苏宁的重心仍是保住线下谋划的优势,同时还要美化扩张后的财政报表。这使得苏宁不得不多线作战,同时又将弱点露出给自己的对手。

2012年8月,在苏宁易购上线3周年之际,已经完成了多轮融资、有着足够弹药的京东捉住了这个时机,率先向苏宁提议挑战。那时,刘强东连发了3条微博,宣称京东的人人电将在未来三年保持零毛利,保证比国美、苏宁廉价10%,打起了价钱战。

“京东的打法很准。”张君向作者回忆。彼时,人人电占有了苏宁电器销售额的近50%,且毛利率比数码产物凌驾一倍,而京东在人人电上无法与苏宁竞争。

那一次自动以弱击强,刘强东有三个目的:教育市场,给京东线上引流;那时苏宁刚刚举行了47亿元定向增发,张近东小我私人出资35亿元,京东欲打压苏宁的利润空间,给股价施压;牵制苏宁战线,让它无心向全品类拓展,同时给京东的全品类打出空间。

2013年,苏宁进一步推出“线上线下”同价,强势向线上整合。这场大刀阔斧的改造现实上是面临电商挑战的被动之举,自毁性也很大。它损坏了苏宁线下的经销商与供应链系统,也进一步侵蚀了苏宁的利润空间,让毛利润率下降了2.5%。

这一仗打下来,苏宁在短期获取了销量、声量、流量,并奠基了其电商第三极的职位。但从耐久看,刘强东的三个目的也基本实现,苏宁的融合生长部署被打乱,主营营业也受到反噬,像许多互联网公司那样泛起了漫长的亏损。

凭证苏宁易购的财报,2013年其净利润同比骤降了95.84%。而在第二年,其扣除非经常性损益的净利润已经是-12.52亿元,自此之后,这个数据就再没有再变正,这也意味着苏宁的主业已经延续亏损了7年。

“苏宁在线下时代是绝对的王者,门店治理、安装配送等传统线下零售营业很不错。但转型线上时,缺少互联网头脑和治理理念,治理跟不上野心。”林泉(假名)向作者示意,他曾在苏宁旗下的一家子公司做治理职员。

在张君、林泉等看来,苏宁的模式“前无昔人”,但陪同张近东走下去的却是早些年跟他打天下的“老团队”,“外行向导内行”的事情时有发生。

“苏宁很少开除向导层,不像京东,前后洗了好几拨,每小我私人只要完成某个阶段性使命就可以了,公司的战略也不会由于人的转变转变。”张君告诉作者。

苏宁也在加速培育自己的年轻队伍。张近东曾在一次年会上示意,苏宁的年轻干部群体正在崛起,并给出了一个数据,80后干部占比72%,90后干部占比12.8%,苏宁将打造80后总裁、85后总司理、90后总监的年轻治理团队。

张近东之子张康阳被视为年轻一代的标杆,对国际米兰的收购正是由他主导,他也在2019年获得了苏宁的最高奖项——“董事长稀奇奖”。

“提款机”流血不止

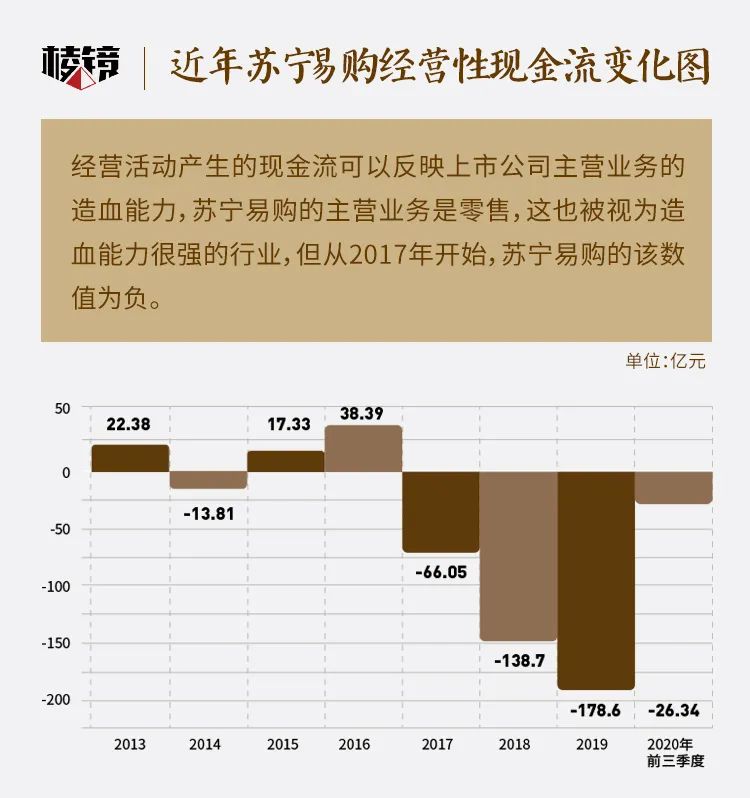

零售行业本是一个可以带泉源源不停现金流的行业,但在苏宁易购这里,除了延续亏损外,谋划性现金流也从2017年最先转负,而且流出额连续扩大。

凭证财报,2017年-2019年,苏宁易购的谋划流动划分净流出66亿、139亿和178.65亿,2020年前三季度的净流出额也有24亿元。

陈欣向作者剖析,苏宁易购在合并报表后现金流为负,是通过一些方式将现金向非零售营业输出。好比,2019年前三季度苏宁金服营业生长迅速,小贷、保理营业发放贷款规模增添较快,该类营业带来苏宁易购谋划性现金流净流出 76.91 亿元。

此外,多年来通过苏宁易购开展的对外投资,也使得上市公司的资金流大量外泄。以2019年为例,昔时苏宁收购万达百货、家乐福中国股权等,以及增强仓储、自建店物业的建设,使其投资性现金流净流出高达208.71亿元。

显而易见,在苏宁多元化的历程中,苏宁易购饰演了 “提款机”的角色。

已往几年,苏宁电器举行了大量的发债、融资。Wind数据显示,从2015年最先,苏宁电器共刊行各种债券36只,累计债券融资475.33亿元。这些融资为苏宁系非上市公司的一系列收购提供了枪支弹药。

陈欣以为,苏宁电器能够大量发债融资,与将上市公司苏宁易购并表后获得的增信不无关系。除此之外,上市公司还可以通过关联生意、预付款等方式将零售营业上的现金流转移到非上市公司系统里。作为最主要的非上市融资平台的苏宁电器获得资金后,可以进一步为整个苏宁系统提供资金。

好比,凭证《苏宁电器团体有限公司财政报表审计讲述》(2018年),在2018年、2017年,苏宁电器划分向苏宁控股提供了230.8536亿元、209.0274亿元的财政资助,苏宁控股也在这两年划分向苏宁电器提供了235.3684亿元和196.6046亿元的财政资助。苏宁控股、苏宁电器两大持股平台,每年都市有大量的资金往来。

去年12月,陈欣揭晓文章《苏宁易购股价为何十年不涨》。他写道,凭证苏宁易购的存货周转天数、应付账款周天数等数据来推算,苏宁易购不仅不需要占用自己的资金,还能通过占用供应商的资金来完成自身的资金循环。

2019年苏宁易购的零售业营收为2500多亿元,然则年终的应付账款和应付票据之和跨越700亿元。

陈欣以为,苏宁易购大量的谋划性现金流或许最终沉淀于苏宁系的房地产项目,房地产项目也是零售行业现金流变现的常用目的。此外,梳理苏宁易购的财报可知,苏宁置业通过工程代建、店面出租、署理运营等形式,向苏宁易购收取用度。

已往7年,“流血不止”的苏宁易购只能通过一系列售后回租、资发生意、关联生意来“美化”财报,维持股价,更主要的是维持其较低的融资成本。

2017年、2018年,苏宁易购两次出售阿里巴巴的股权,划分获得32.85亿和110.12亿元的投资性净利润,一举扭正了昔时的净利润;2015年、2019年,苏宁易购还划分通过将PPTV、苏宁小店、苏宁金服股权出售给关联方来获得收益,好比,受让PPTV股权的是苏宁控股控制的苏宁文化投资治理有限公司,受让苏宁小店的则是张康阳现实控制的公司,受让苏宁金服的则是苏宁控股控制的苏宁金控投资有限公司。

此外,从2014年最先,苏宁易购多次对线下门店、物流仓储等实体资产举行REITs(资产证券化),售后回租,同样也可以获得大量的利润。

2014年、2015年,苏宁易购划分将旗下的11家、14家门店的权益出售,划分获得19.77亿元和10.41亿元,然后再以市场价钱将这些门店举行回租,继续谋划;物流产业操作也是云云。2018年,他们将5家物流地产公司的所有股权转让出去,再与受让方签署10年的耐久租约,从而获得这些物流仓储的耐久使用权。

“这种模式在物流地产行业对照常见,这样可以盘活上市公司的牢靠资产,使资产变轻。”一位苏宁物流公司前员工向作者示意。

或许正是由于其资金流的不停溢出,也倒逼着苏宁易购调整线下门店的谋划模式,加大了加盟店的比重,使得资产更轻。

财报显示,从2019年最先,其线下直营店大幅度缩减。2017年、2018年、2019年、2020年,直营店数目依次为2215家、2368家、833家、131家。快速增添的则是2017年开启的零售云加盟店, 2018年-2020年的存量依次为2071家、4586家、7137家。

佛山的一位苏宁零售云加盟店的老板告诉作者,他们的店就像是苏宁直营店的缩小版,也是以家电产物为主,主要开在县城、州里等。他们需要向苏宁缴纳几万元不等的加盟费,然后从苏宁的系统拿货,但要自负盈亏。

近8年苏宁净利润与扣非净利润的转变,扭亏诀窍在于资产处置和一些财政调治。(作者凭证公然资料整理)

多元化沦为负资产

“民营企业可以做多元化,也应该适当做一些多元化,这样会有很大的产业溢出效应。”陈欣告诉作者,“然则,要想做很多多少元化,主业必须要做得好,能够连续不停地输血,否则抗风险能力会很弱,一旦资源市场泛起更改,就会使资金链发生问题。”

更主要的是,“先开枪,后瞄准”的扩张模式下,多元化并没有到达张近东预期的反哺效果,一些新进产业也出现了较强的周期性,使其在后期成为了负资产。

在苏宁多元化战略中,体育营业的投入险些是最为花钱,也是最亏钱的。国际米兰和苏宁俱乐部的一样平常运营都是亏损的。而体育赛事IP版权商业化也十分艰难,流量换广告,以及付费观赛这两大变现手段,对天价版权的孝顺险些微乎其微,苏宁寄希望体育IP反哺零售的目的也只是奢望。

意大利媒体报道称,自2016年6月苏宁以2.7亿欧元收购国米七成股份后,停止到2020年中,其已经为蓝黑军团的运营投资了6.25亿欧元。关于中超苏宁足球俱乐部,虽然其联赛投入难比率先掀起中超金元足球风潮的恒大俱乐部,但苏宁为了夺冠,也天价买入了多位海内外球员。根据中超联赛各支球队平均一样平常运营用度来算,苏宁足球队每年投入至少5亿元人民币起。

再好比PPTV这样的视频平台,在昔时受到资源市场的追捧,但现在,抖音、快手等短视频平台强势崛起,抢占了大量流量;一些传统视频平台已经在向自制综艺、影视剧的偏向转型,而PPTV则受制于此前巨额投入的体育版权,难以转身。

去年9月,苏宁体育已经与英超终止了条约,而且需要支付一笔不菲的版权费。据靠近苏宁体育的人士透露,除了英超之外,苏宁还拖欠了德甲、意甲、法甲合计拖欠数亿元人民币版权费,即将面临大量诉讼。

此外,苏宁足球队已经住手运营,正在寻找新的买家;而排在意甲排行榜首位的国际米兰日子也欠好过,外媒报道称,国际米兰正在追求出售,要价为10亿欧元。

一直以来,苏宁都在强调足球队可以服务零售业,提高苏宁的品牌和口碑,但两者始终风牛马不相及,多元化也难以与主业形成协同生长的效果。

一位PP体育的员工向作者示意,已往几年,苏宁没有增强PP体育和苏宁其他营业线的联动。除了在直播赛事和APP中通过广告形式为苏宁易购导流外,其它的互助异常少。在这位员工看来,若是只是为了导流,可以花个几百万去打广告,基本没有需要把它给买下。

电竞也是被视为与零售业无关的多元化板块。据苏宁电竞的一位前员工先容,早期的时刻,他们只有训练和运营两个部门,没有专门认真市场化的人。直到2018年9月左右,才专门招了一小我私人认真市场运作。

“没有专业认真品牌的人,就晦气于苏宁自身品牌的打造。”该前员工说。

苏宁曾设计在上海打造第二总部,由于电竞团队就在上海。上述前员工说,在他入职的近两年时间里很少能感受到苏宁的文化,入职以来,他也仅回过南京总部两次,一次是入职,一次是辅助苏宁做了一场大促搞流动。

在多元化疆土中,金融营业稍微为其挽回了颜面,是为数不多能够盈利的板块之一。

凭证苏宁官方注释,苏宁金融主要有三大板块,苏宁银行、苏宁金服、苏宁消金。凭证官方数据,2020年苏宁银行的资产总额为723.9亿元,净利润4.2亿元;2019年苏宁金服的营业收入为31.7亿元,净利润3.51亿元;住手2019年终,苏宁消费金融营业收入4.4亿元,净利润1011万。

在业内人士看来,苏宁拥有比京东更多、更有分量的金融牌照,然则其营业规模和估值远远不及京东。

“苏宁金融的营业理念对照封锁,一切营业以能给自身带来很大利益,不是强调共赢的理念。”林泉向作者先容,以此前很火的互联网存款为例,京东金融互助了近百家银行,而苏宁金融互助的银行仅有个位数。

林泉示意,苏宁金服曾想要对标蚂蚁金服,然则随着金融羁系增强,以蚂蚁为代表的金融科技公司估值都将大幅缩水。苏宁的金服营业能够对零售营业发生协同支持,这块儿能够孝顺一些利润,但很难挣大钱、获得高估值了。

深圳国资能否担任救世主?

今年2月25日,苏宁易购宣布股权转让的通告后,外界一度盛传,新的股东将会是江苏省内的国资,但最终脱手的是深圳国资。

一位熟悉江苏国资系统的人士向作者示意,最近几年,江苏有几家着名民营企业都遭遇了债务危急,有的甚至已经停业,如雨润团体、三胞团体、丰盛商汇、福中团体等,江苏国资已没有余力再援助云云大要量的苏宁。

号称要打造“淡马锡模式”的深圳国资最近几年脱手特殊,对万科、荣耀的驰援,为他们赢得了不少掌声;同时,连系以往的互助履历,深圳国资也算是张近东的老同伙了。

段传敏向作者剖析,深圳国资脱手之后,苏宁易购的现实控制人发生了改变,但其谋划主导权事实上没有变,照样张近东团队。同时,从入股万科、荣耀的案例来看,深圳国资的脱手,主要是为了获得未来的投资收益,而且会为苏宁的生长保驾护航。

“从谋划层面上看,对苏宁易购的影响不大。相反,苏宁易购可以通过这一次刮骨疗伤来抛开历史肩负,轻装上阵。”段传敏说。

陈欣以为,深圳国资而不是江苏国资这次脱手救助值得深思。这背后可能体现的是“同伙圈式的驰援”,这也是民营企业应对危急时常见的方式。

他以为,对于民营企业来说,要想做大做强,就必须要通过多元化商业模式将杠杆做加大,而中国金融系统的特点会带来 “短贷长投”。民营企业能够刊行的耐久债券很少,大多数是短期融资,然后把这些资金用于耐久项目上,然则民营企业的高杠杆一旦遇到系统性袭击,资金链就较容易断裂。

“民营企业遇到危急时,只能来依赖同伙圈了。恒大失事时,张近东支持了200亿;现在苏宁失事了,也只能找关系好、又有实力的同伙了。”陈欣说。

现在,“聚焦零售”再次成为了苏宁最主要的战略。

“下个10年,企业生长的导向变得加倍清晰,就是要聚焦、高质量、脚扎实地。下个10年,我们必须要学会做减法,归根结底就是集中精神聚焦零售主业。”在去年苏宁30周年庆生会上,张近东在《三十而立 励精图治》的讲话中说道。

他稀奇提到:“只要不在零售赛道,脱离产物和用户,都要勇敢调整,该砍的砍,该转的转。”

这样的论调多次泛起在往后张近东的讲话中。今年2月19日,苏宁全员开工的第一天,张近东用一套《王者荣耀》玩家的话术再次强调了聚焦。他说:“该中路开团的时刻,就不要分路带线,只有明白集中火力强化攻势,苏宁才气够在焦点战场实现突围。”

一位苏宁系总裁助理向作者示意,虽然关于苏宁系的舆论许多,然则零售主业没有受到影响,人人都还异常忙碌。

2021年2月16日,张近东的老对手黄光裕正式获释。3天后,“国美”民众号宣布了他在高管会上的讲话。那时,他喊出了一个新目的:力争用未来18个月的时间,使企业恢回复有的市园职位。

时光循环,在零售这个赛道上,两代行业的王者又回到了统一个竞技场,输赢生死仍未有定论。

上一篇:背锅的平台,走「投」无路?

下一篇:贝塔医药完成数万万元B轮融资