您的位置:主页 > 公告动态 > 精彩专题 > 精彩专题

(正大期货)伯南克半月内第三次发文谈金融危

在这个世界上,可能没几个人比美联储前掌门人伯南克更有资格谈论十年前的那场危机。不久前,他在“布鲁金斯经济活动论文2018年秋季版”中发表论文《金融危机的真正影响》,文章反思了为什么许多宏观经济预测者们未能预见到此大萧条的严重性,以及真正推动经济陷入如此混乱的局面是什么。这篇文章为一种观点提供了新证据,即“经济大萧条的严重程度在很大程度上反映了金融恐慌情绪对信贷供应的负面影响”。

在最新一篇题为《楼市泡沫、信贷收缩与大衰退》的文章中,伯南克回应了其一贯批评者——经济学家保罗·克鲁格曼的部分观点,后者曾在最近一篇文章中要求伯南克提供有关金融恐慌传动机制的证据。伯南克在这篇文章中强调,与房地产相关指标比起来,金融恐慌指标在预测经济衰退的时机和深度时更加有效。

这是9月13日以来,伯南克第三次就金融危机这一话题撰写反思文章。

本文来源:Brookings.com

中文翻译:正大期货资讯部

大衰退(the Great Recession)为何会如此严重?房地产泡沫的破灭无疑是一支关键的“催化剂”——房价下跌抑制了消费者的财富和支出,同时导致房屋建设大幅减少。然而,正如我在一篇新文章中所论述的那样,泡沫破裂最具破坏性的一面是,它最终引发了广泛的金融恐慌,包括批发融资和不加选择的非抵押贷款销售,恐慌反过来扼杀了信贷供应,推动经济进入(比原本将发生的衰退)更严重的衰退。我对这一说法的证据是恐慌指标(包括金融机构融资成本大幅上涨和证券化非抵押资产收益率飙升)与住房相关变量(包括房价、次级抵押贷款的市场定价、抵押贷款拖欠率等)相比,对经济衰退时机和深度的预测更显著有效。

在最近的一篇文章中,保罗·克鲁格曼(Paul Krugman)阐述了大衰退的原因。与我的发现相反,他强调房地产泡沫破灭对总需求的影响是经济低迷的根源,而非金融恐慌。在对我的文章的后续回应中,克鲁格曼要求提供有关传动机制的证据。具体而言,如果造成信贷中断的金融恐慌是经济衰退的主要原因,那么其影响将如何反映在GDP的主要组成部分如消费和投资中?在这篇文章中,我将就克鲁格曼的问题提供一些看法。

先来看一下传动机制。毫无疑问,正如克鲁格曼指出的那样,信贷供应的减少通常将影响对信贷敏感的支出部分,比如资本投资。但一场基础广泛、来势汹汹的金融恐慌,就像10年前使我们陷入困境的那场金融恐慌一样,也会影响到并未在寻求新贷款的公司和家庭部门的行为。比如在恐慌中,依赖信贷为其持续运营提供资金的公司(如依赖商业票据的大公司)或在不远的将来可能需要信贷的公司,将产生节约现金和增加预防性储蓄的强烈动机。对许多公司来说,削减成本的最快方法是裁员,而不是在需求放缓的情况下囤积劳动力和建立库存,而这似乎其实就是我们已经看到的事实:从2007年12月衰退开始到2008年8月,每月平均有12万人失业;在恐慌最严重的时期,即2008年9月到2009年3月,每个月平均有67万人失业。尽管当时房价已经下跌了两年多,但失业率在2008年9月仍保持在6%左右,并且在接下来的一年里飙升近4个百分点,这些都不是小影响。反过来,当工人们被解雇或者知道自己可能会被解雇,并且知道无法获得信贷时,同样也有减少开支并试图建立现金缓冲的动力。实际上,已有研究发现,金融危机期间家庭和企业部门的预防性储蓄显著增加。在克鲁格曼首选的IS-LM模型中,恐慌引起了IS曲线的大幅下移(译者注:IS-LM模型是描述产品市场和货币市场之间相互联系的理论结构,IS曲线是描述产品市场均衡的模型,LM曲线是描述货币市场均衡的模型,二者交点反应了产品市场和货币市场同时达到均衡时的利率水平和收入水平)。

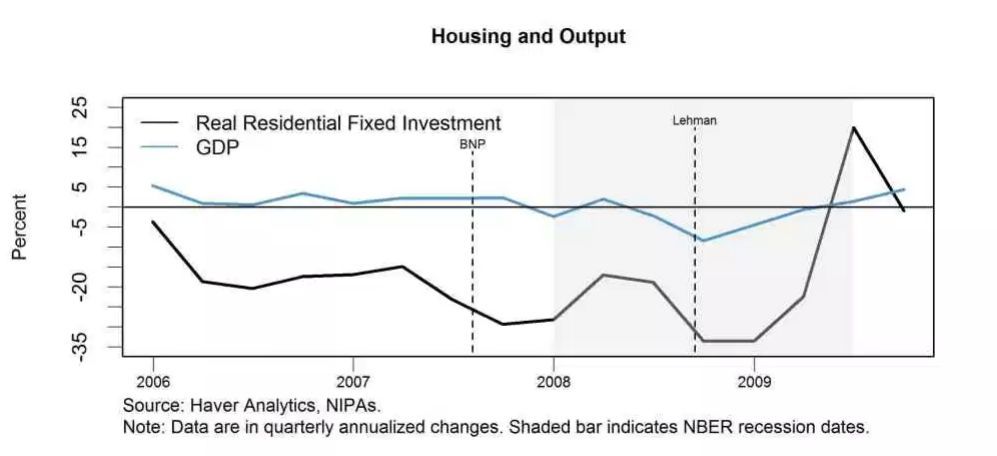

尽管孤立信贷冲击对个人支出构成的影响是困难的,但跟随克鲁格曼研究GDP的关键组成部分在经济衰退期间的表现是很有趣的。下表显示了2006-2009年期间的实际住宅投资和实际GDP。正如克鲁格曼所指出的,在金融市场出现重大动荡之前,2006-2007年住宅投资出现了大幅下降,这与他的“房地产泡沫”理论是一致的。不过请注意两点:第一,尽管2006-2007年住宅投资下降,但GDP在2008年第一季度之前仍保持正增长,且在当年前三个季度仅略有下降,几乎并未对将要发生的衰退给出暗示。而在2008年8月至9月危机加剧之后,2008年第四季度GDP下降8.4%,2009年第一季度下降4.4%,这种急转直下的局面直到2009年春季恐慌得以控制时才结束。

第二,住宅投资模式本身明显受到恐慌的影响。在2008年第四季度,其增长速度下降至-34%,2009年一季度为-33%,直到2009年下半年这一速度才随着恐慌的平息而稳定下来。鉴于建筑公司和购房者对信贷的依赖,恐慌确实会影响住宅建设的步伐。我的研究发现,房价和次级抵押贷款估值等住房相关指标,在2007年时其预测效果还非常不错,但在那之后,金融恐慌指标实际上成为更好的预测指标。简言之,没有恐慌,住房部门下降的速度和程度本身可能并没有那么严重。

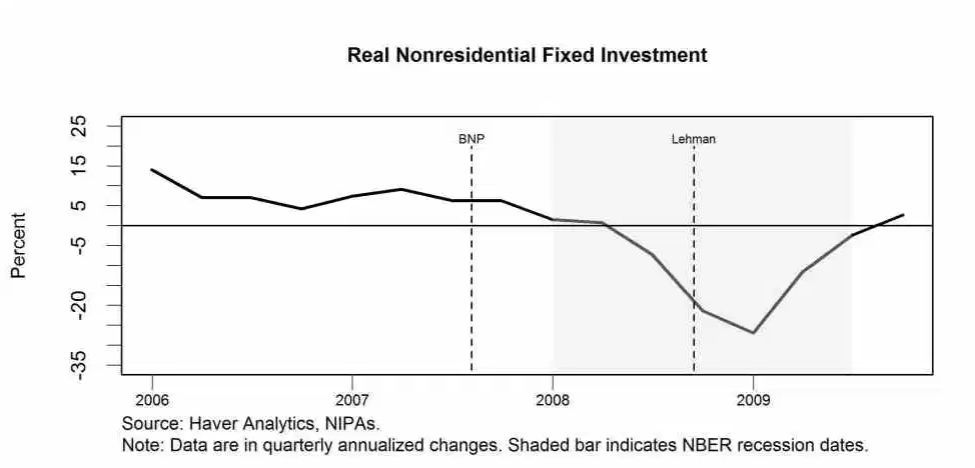

下图显示了非住宅固定商业投资的增长,克鲁格曼的研究也支持了房地产泡沫破灭的观点。但在这里,时机是解释的关键。与2006年年初开始收缩的住宅投资不同,商业投资直到房地产泡沫破裂后才开始下降。从2006年初到2007年第三季度,随着房价下跌,非住宅固定资产投资平均增长近8%,符合甚至高于危机前的标准。从2007年第四季度经济衰退开始到2008年第三季度,平均投资增长缓慢但积极。但从2008年第四季度开始,恐慌情绪愈演愈烈,到2009年年中经济衰退结束时,商业投资增长率急剧下降,平均速度为-20%。基本上,所有商业投资的下降都发生在恐慌最严重的时期。

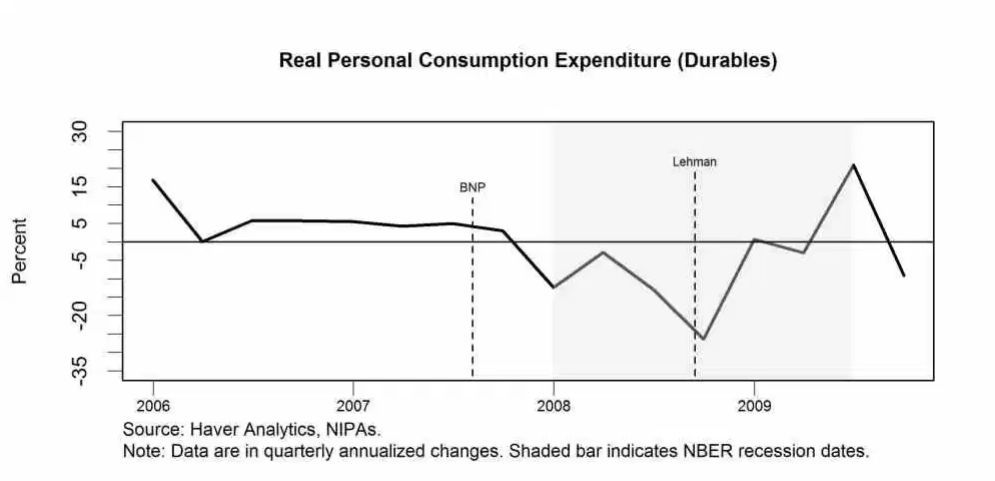

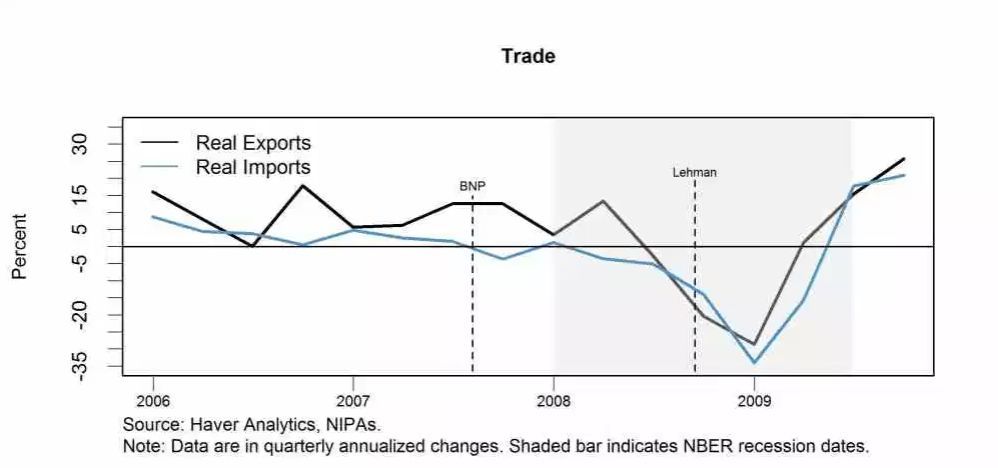

接下来的两个图表显示了(1)耐用消费品的实际个人消费支出和(2)美国贸易平衡的组成部分的增长。与商业投资一样,这一系列的最大跌幅发生在极度恐慌时期。特别是,尽管房价和住宅建设在下降,但在2006年和2007年,耐用消费品支出仍保持的不错。但在2008年第四季度,耐用品支出下降26%,直到2009年初恐慌结束后开始复苏。同样地,在2008年第四季度和2009年第一季度,由于全球贸易急剧萎缩,实际出口和实际进口均以接近24%速度在下降。

由于出口和进口都下降,贸易对美国总需求的净贡献不大,但图中所示的贸易成分的行为对于这个讨论来说仍然是有趣的。贸易对信贷尤其敏感,因为进口商和出口商依赖贸易融资,而且贸易中的很大一部分是耐用消费品,这是一个信用敏感的类别。因此,2008年末和2009年初的贸易崩溃是信贷供应中断的一个重要信号。同样,2009年贸易的改善可能反映出恐慌正在结束。而将视野放宽至国际时,还请注意,美国房地产泡沫破灭无法解释2008-2009年全球衰退的同步性与深度(参见英格兰银行最近的分析)。

需要明确的是,没有人否认房地产泡沫及其破裂是经济衰退的重要原因。除了对需求的直接影响外,住房和抵押贷款市场的问题也是引发恐慌的火花。从最初的低迷中缓慢复苏,可能部分是由于家庭和受住房行业影响的公司的去杠杆进程。我过去的研究认为,与资产负债表去杠杆相关的因素和所谓的金融加速器可以对经济增长的速度产生重要影响。但我也确实认为,如果金融体系足够强大,能够吸收房地产泡沫的崩溃而不陷入恐慌,那么这场大衰退不会如此严重。同样,如果政府缺乏强有力的回应来遏制恐慌,所付出的经济成本就会高得多。

关于这一点的另一个证据来自同期的宏观经济预测。一些在2008年进行的预测通常将房价和建筑业的下滑纳入其假设之中,但他们仍未预料到经济衰退的严重程度。例如,正如唐纳德·科恩(Don Korn)和布莱恩·萨克(Brian Sack)在最近的一篇论文中所讨论的那样,美联储2008年8月的绿皮书报告将“严重的金融压力情景”纳入了经济预测。在这一条件预测的假设中,相对于基线预测,房价还会再下降10%(这已经包含了显著下降)。结果证明,该预测中假设的房价下跌接近实际发生的房价下跌。但即使有了这些假设,美联储预测的失业率最高也仅为6.7%,而2009年秋季的实际峰值约为10%。这一预测充分考虑到住房建设的急剧下降和房价下跌对财富的影响,却仍然严重低估了失业率的上升和经济衰退的深度。这表明,还有其他一些因素——我认为是金融恐慌——在经济衰退中发挥了重要作用。

传统经济模型未能预测金融恐慌的影响,这恰恰与克鲁格曼在最近的一篇文章中提出的另一点有关。他认为,危机和大衰退的经验印证了传统的宏观经济学。尽管在很多方面——比如预测美联储的货币政策不会导致通胀——正大期货分析部确实同意他的观点,不过正如我们在文中所讨论的那样,当前的宏观模型没有充分考虑到信贷市场状况或金融不稳定对实际活动的影响,这是一个需要我们深入研究的领域