您的位置:主页 > 公告动态 > 正大动态 > 正大动态

小腾讯 SEA:又要被烂透的游戏拖入深渊?-国际期

5 月 16 日晚美股盘前,SEA 冬海团体宣布了 2023 年*季度财报,要点如下:

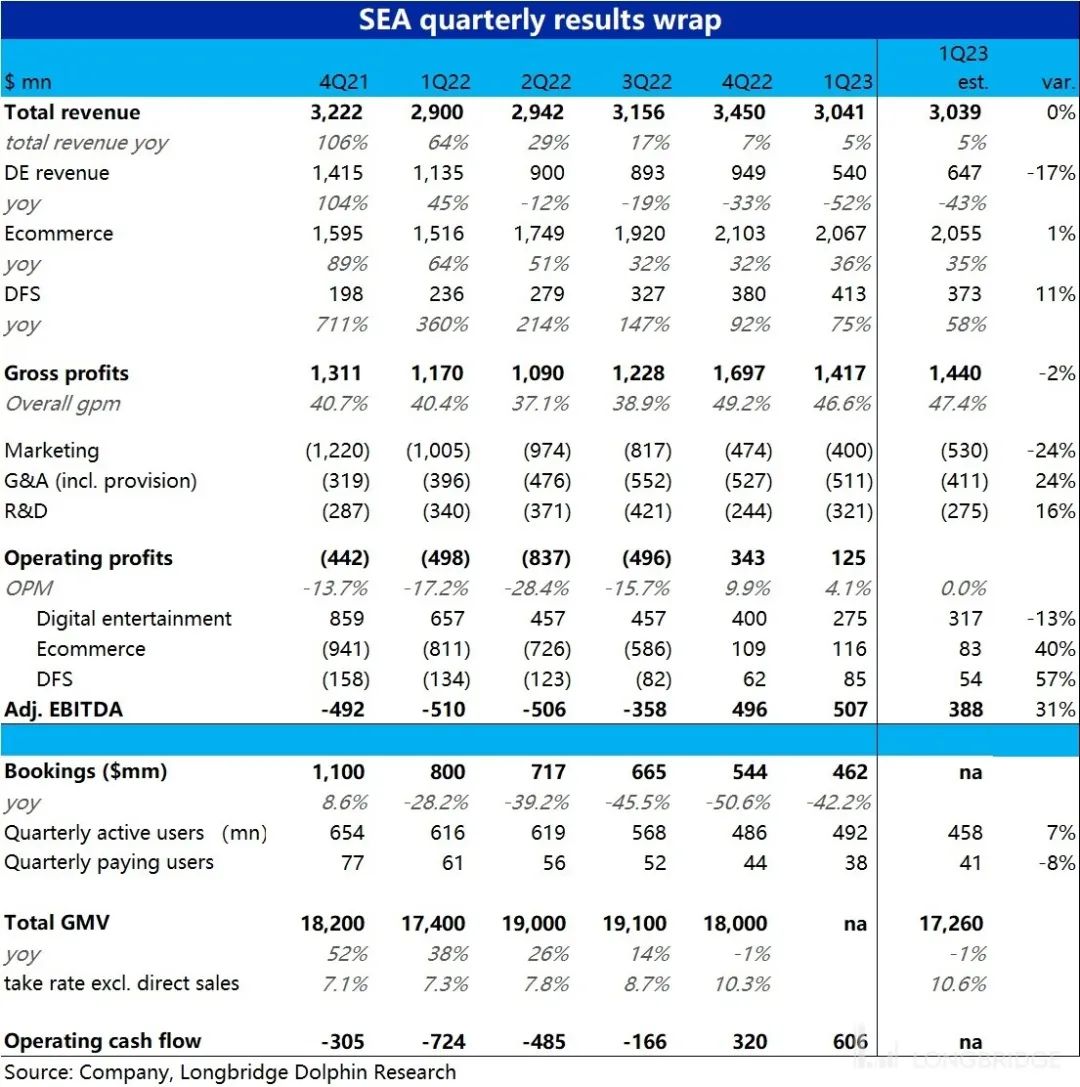

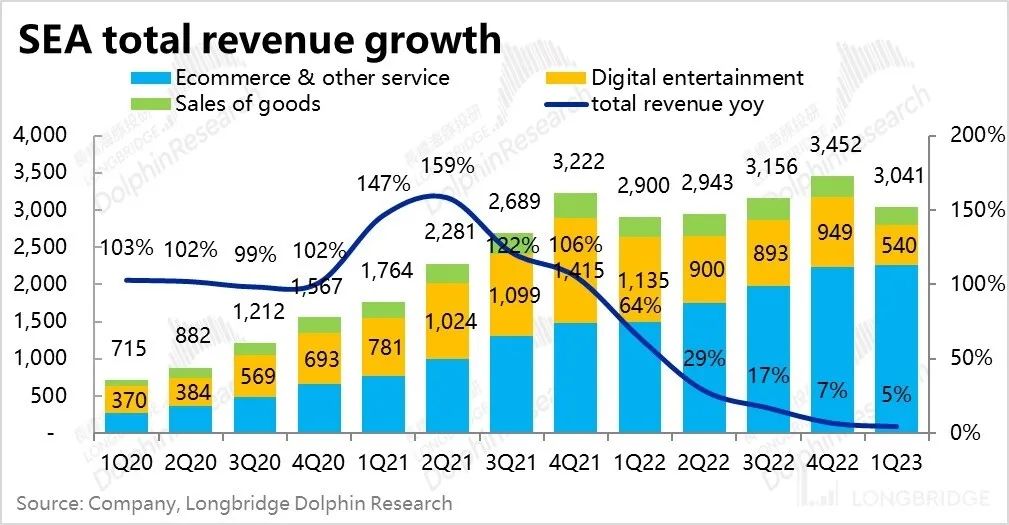

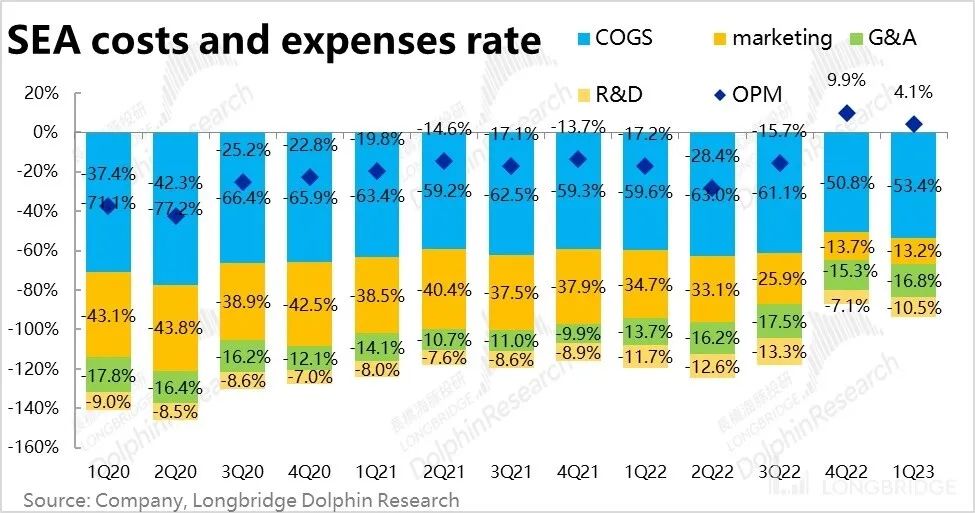

1. 利润释放 “一季游”?整体来看,冬海团体 SEA 本季实现营收 30.4 亿美元,同比增进了 5%,和市场预期完全一致,无惊也无喜。但本季整体实现的1.3 亿谋划利润,则显著低于了市场预期的 2.7 亿。谋划利润率也从上季的 9.9%,滑坡到了 4.1%。海豚君以为,在上季刚实现扭亏为盈的 “事业” 后,仅一个季度后利润率就重新滑坡,会让市场忧郁 SEA 利润的连续性,而这生怕也是盘后股价应声大跌的主要缘故原由。

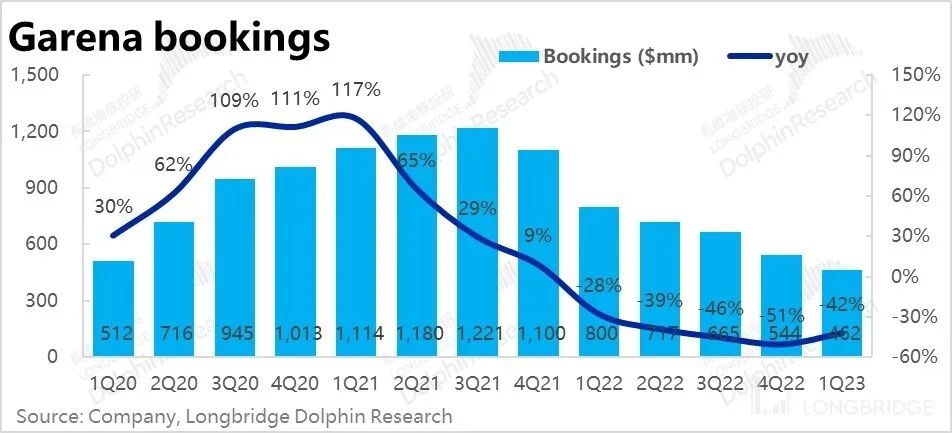

2. *雷点,Garena 仍在崩塌: 细看各板块显示,本次业绩*的拖累仍是游戏板块。营收上,本季确认了 5.4 亿收入,同环比来看都靠近腰斩,也远低于预期的 6.5 亿。现实上,自去年 3Q 以来,Garena 游戏板块的流水下跌幅度就已靠近腰斩。而前几季度营收下跌幅度却仅有 10%-30%,是靠每季透支数亿元的递延收入来补足。而在 “存粮” 靠近耗尽后,本季确认的递延收入仅 0.6 亿,从而导致收入规模就最先迅速垮塌。

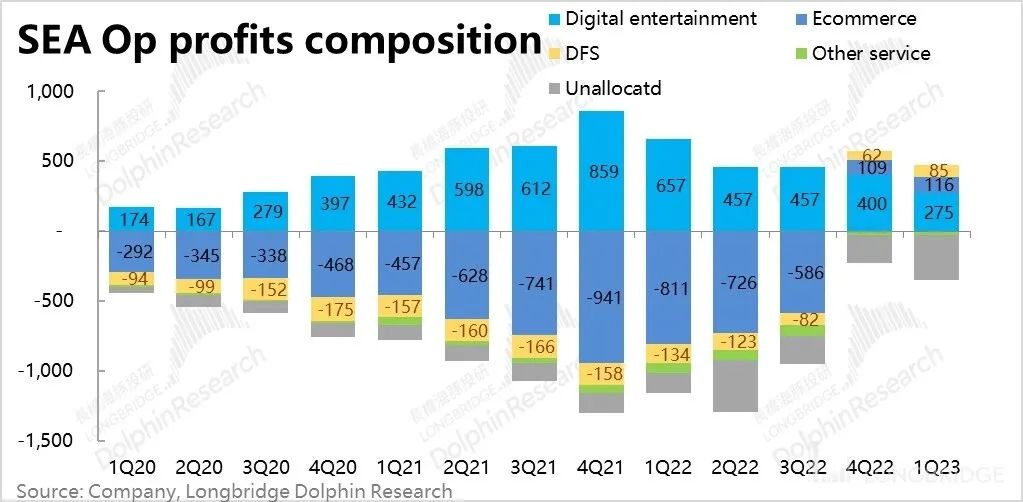

由于营收规模大幅萎缩,Garena 板块本季的谋划利润也仅有 2.8 亿,显著低于预期的 3.2 亿。

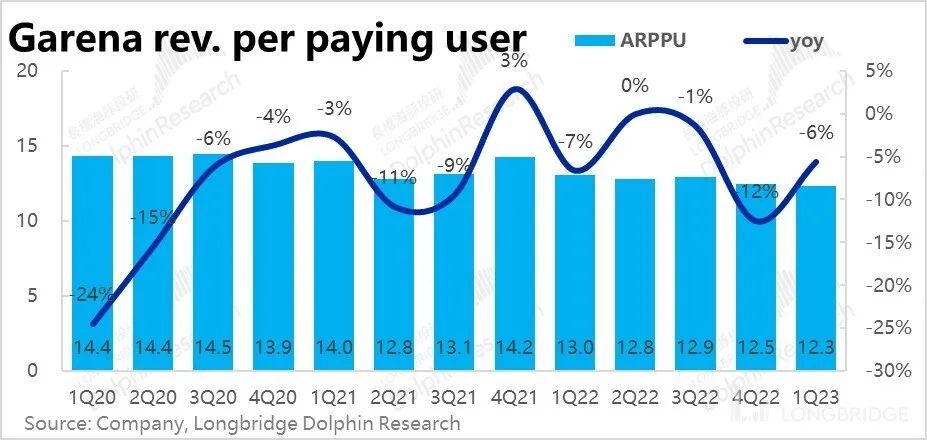

谋划数据层面,本季确认流水 4.6 亿,同比继续下降 42%。付用度户数也环比削减了 6 百万。*的好新闻是,活跃用户数环比增添了 6 百万。玩家总数最先回流,但其中大部门是 “白嫖玩家”,焦点的付费玩家仍在削减。从当前趋势来看,Garena 的崩塌生怕短期内仍不会竣事。

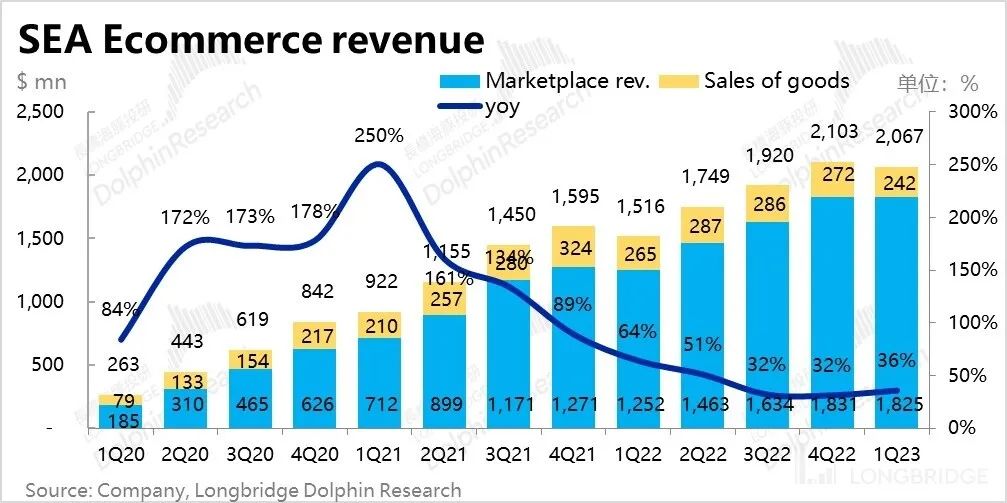

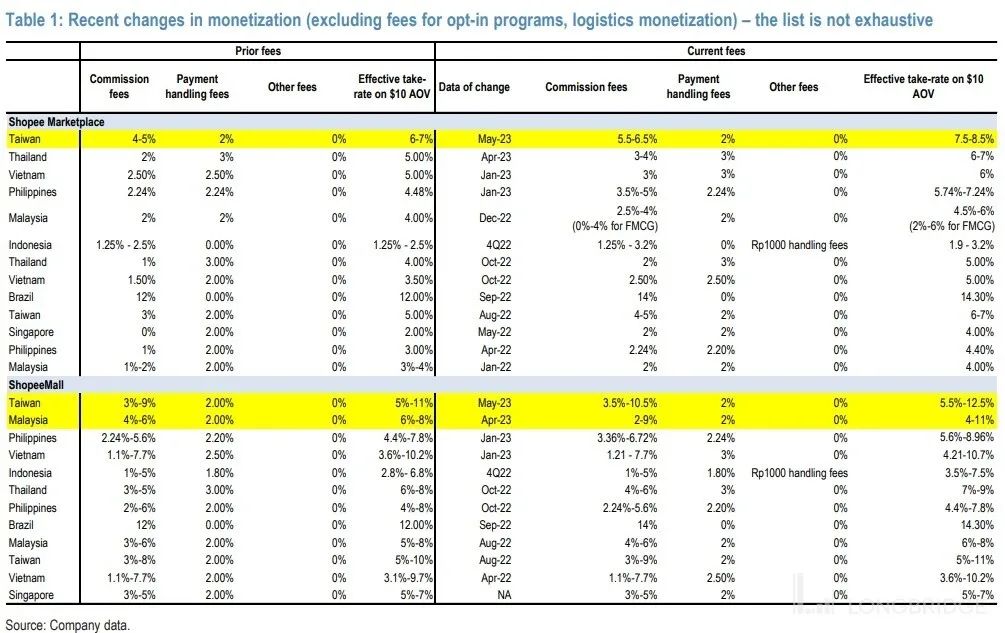

3. 疯狂变现后,Shopee GMV 增进没了?:本季度 Shopee 板块*的更改是--公司没有披露 GMV 和订单量等数据,只剩下营收和利润这两个财政指标。详细来看,Shopee 电商板块实现了营收 20.7 亿,和市场预期也完全一致。同比增速为 36%,较前几个季度还略有提速,营收增进显示不错。

连系公司近期又普遍提升东南亚市场内变现率的通告,营收增进也许率完全靠变现率的提升推动。GMV 增永生怕欠悦目,因此公司索性不披露了。

利润层面,Shopee 实现谋划利润 1.2 亿,超出预期的 0.83 亿,在变现率连续走高的靠山下,板块的利润率也在情理中连续走高。但问题仍是海豚君先前强调的,越高的变现率势必晦气于电商平台的增进,后续若何平衡增进和利润仍是个问题。

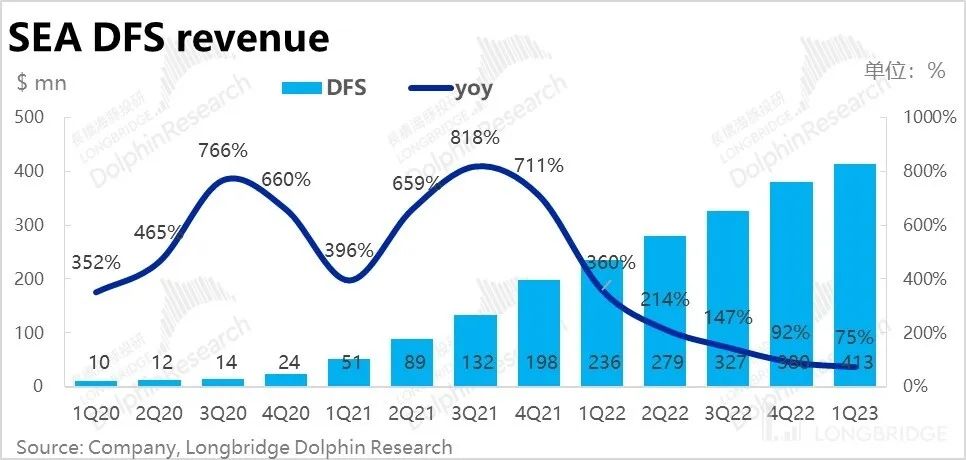

4. SeaMoney 金融保持高速增进:SeaMoney 本季实现收入 4.1 亿元,营收增速仍达 75%,也显著高于预期的 3.7 亿。SeaMoney 仍在高速增进阶段。风险管控上,逾期 90 天以上未还贷款比例仍为 2%,和上季持平。本季计提的坏账损失为 1.7 亿,同样和上季持平,现在来看,SeaMoney 营业的风险仍保持可控。

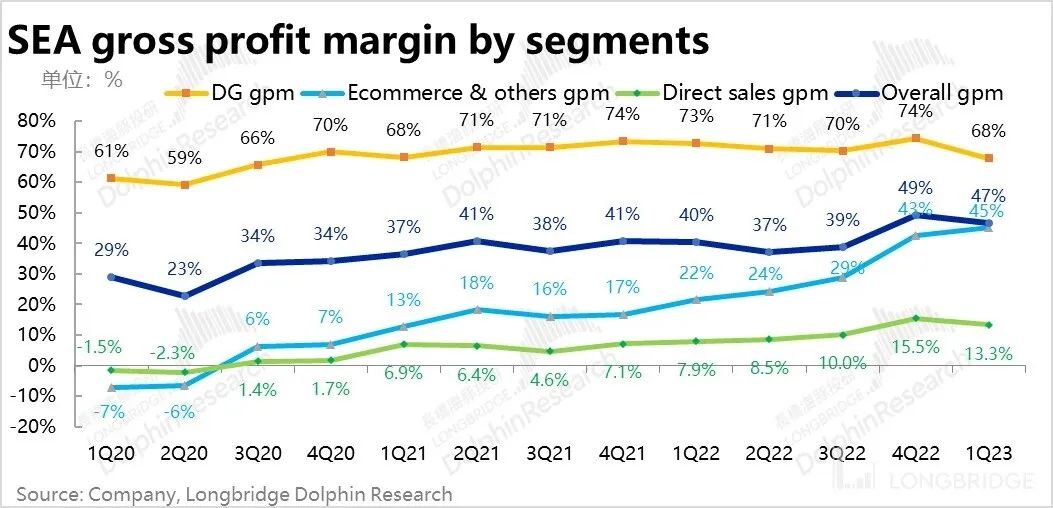

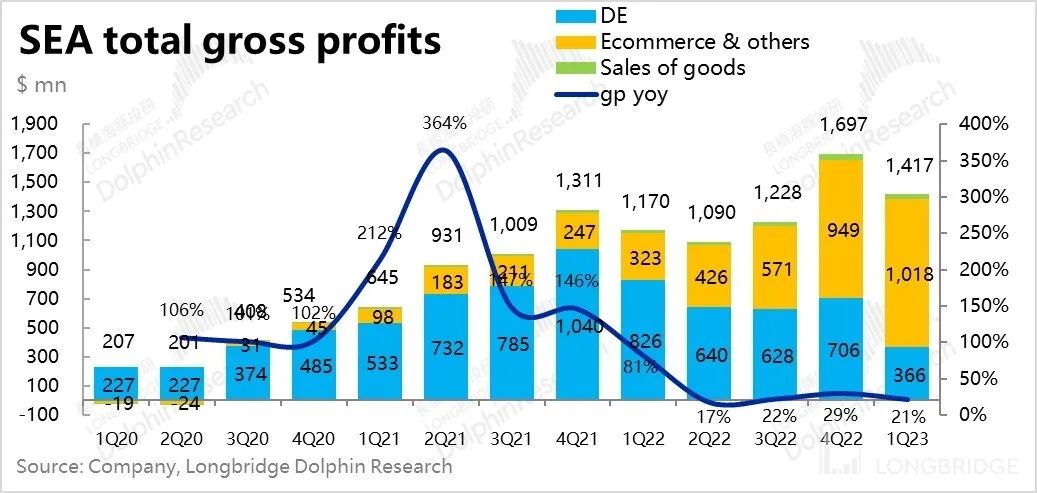

5. 毛利滑坡,也是 Garena 背锅:毛利层面,公司整体实习了毛利润 1.42 亿,不及市场预期的 1.44 亿。毛利率也从上季度 49% 的高点下降到了 46.6%。分板块来看,游戏板块仍是主要拖累,毛利率从上季 74% 大幅滑坡到 68%。SeaMoney 金融板块的毛利也从 15.5% 略微下降到 13%。而电商板块由于变现率提高,毛利率反而由 43% 提升到了 45%。

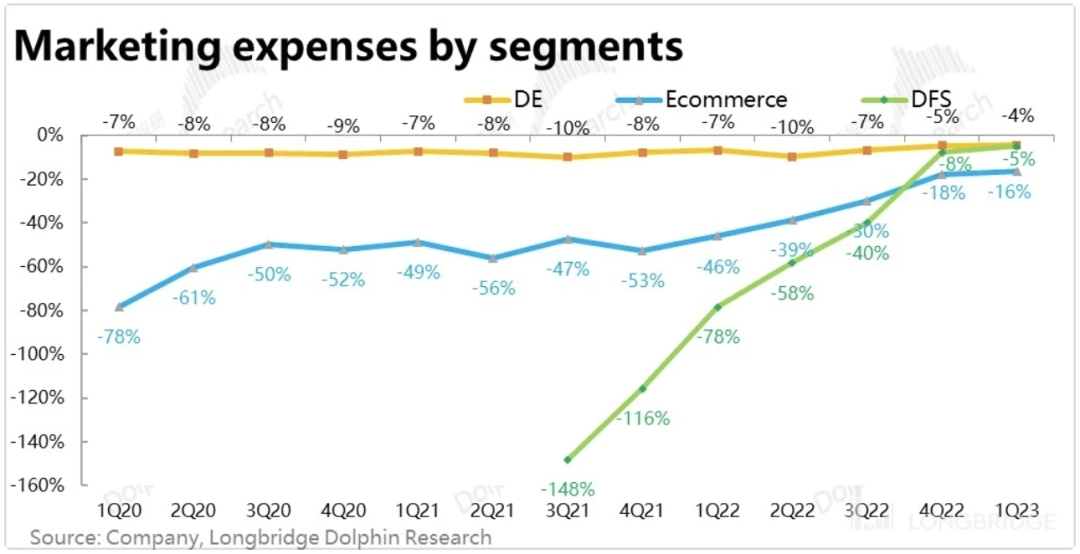

6. 用度重新增进:通例的谋划三费中,只有营销用度仍在缩短当中,占营收比重继续环比下降到 13.2%。其中游戏和金融板块的营销费率仅为中低个位数,基本只保持了*限度的推广,而电商板块仍有 15% 以上的收入用于营销。

治理用度和研发用度率则已最先环比增进,前者增添了 1.5pct 尔后者更是增进了 3.4pct。虽然公司日前曾宣布团体整体涨薪 5% 已示意公司的控艰辛度会减轻,但没想到在一季度财报中已有体现,比海豚君预料的要早。

连系板块利润来看,本季度相对增进的研发用度主要是用在了游戏板块上,但新游研发投入不少,不知何时能见成效。

总的来看,三者合计后总费率由上季的 36% 显著增添到了 40.5%,再叠加毛利率也下滑了近 3pct。最终导致公司整体的谋划利润率从 10%,下降到了 4%,使得谋划利润显著低于预期。

长桥海豚君看法:

整体来看,SEA 本季财报的*雷点依旧是 Garena 游戏板块,递延收入 “余粮” 被耗尽后,营收规模快速滑坡,导致游戏板块的利润也显著下滑且低于预期。虽然电商板块的营收增进仍保持坚挺(虽然价值是变现率提升和 GMV 也许率的萎缩),且板块利润仍在继续提升。但仍导致团体整体的利润不及预期。

而在市场本就对 SEA 信心不足和且远景不清的情形下,一份有雷点但没亮点的财报照样导致市场过激的追求平安,先跑为敬。

因此当前公司的焦点又回到了 Garena 板块何时能推出乐成的新游,重新激活游戏热度和流水增进的问题。

而凭证海豚君的开端测算,盘前市场对公司的估值是处于中性区间的,而盘中的大跌基本抹去对游戏板块的所有估值。又靠近了只订价电商板块和净现金的偏守旧区间。

以下为财报详细解读:

01 Shopee 电商甩掉规模,只看收入和利润

本季度公司没有再披露 Shopee 电商板块的 GMV 和订单量数据,因此我们只能看财政显示。详细来看收入为 20.7 亿美元,相符预期的 20.6 亿。同比增速达 36%,现着实提速。

其中,焦点的平台收入为 1.83 亿,同比增进更是高达 46%。虽然公司停更 GMV 后,无法再测算现实的变现率。但凭证 Shopee 在各国市场的通告,Shopee 仍在大幅提升变现率的周期当中。

因此,本季电商板块收入的增进应当是主要靠变现率提升推动,而公司不披露 GMV 数据,生怕是数据欠悦目情形下的选择。

虽然后续要若何平衡利润和规模仍是治理层要决议的问题,但现在的效果来看,Shopee 的显示不错。

02 Garena 游戏板块崩塌仍在继续

Garena 游戏板块则仍在向深渊滑坡,营收崩盘,其他谋划数据也无基个性的改善。

本季游戏板块确认的收入 5.4 亿美元,同比下降 52%。就连环比也下降了 40% 以上,用崩盘来形貌也绝不扩张。

但现实上,游戏板块的 “溃烂” 早已最先,现实看每季入账的流水,从去年 3Q 最先就已靠近腰斩。前几个季度营收滑坡幅度较小的缘故原由完全是通过每季透支数亿元的递延收入补足的。

「意大利沙县」萨莉亚,为何还没被抛弃?

而本季递延收入仅仅补上了不到 0.6 亿的收入,海豚君预测递延收入的余量应当基本被消耗完毕,收入滑坡速率最先和流入同频。

用户数据上,一个好新闻是活跃用户数本季环比增进了近 600 万,可见 Garena 游戏的热度最先回升,玩家最先回流。但现实孝顺收入的付费玩家数反而环比减了 600 万。可见回流的大部门是低价值的 “白嫖用户”,高价值的付用度户流水还未住手。

因此,从用户数的趋势来看,Garena 板块收入和流水苏醒的拐点生怕短时间内仍不会到来,公司何时能推出有热度的新游,激活用户和流水增进是一切的要害。

03 SeaMoney 数字金融继续飞驰,但风险可控

延续公司将金融板块营业重点转向借贷营业后的趋势,SeaMoney 数字金融营业本季实现收入 4.1 亿元,同比增速仍高达 75%,同时也高于市场预期的 3.7 亿,可见发展动力依旧足够。

风险管控数据上:1)住手一季度末公司的待收回贷款余额为 20 亿美元,相比上季略减了 1 亿,2)逾期 90 天未还的坏账率则环比稳固在 2%,3)本季计提的坏账损失也约 1.7 亿和上季度基真相当。

在规模继续增进的同时,风险照样控制在先前的水平上。

04 营收整体无惊无喜,但游戏板块拖累毛利下滑

虽然游戏板块的营收显著不及预期,但基本被超预期的金融板块填补,而占比*的电商板块营收也相符预期,因此公司最终确认的 30.4 亿收入和市场预期基本一致。同比增速也是在预期内进一步放缓到了 5%。虽然增速极低,但这也是公司选择利润为先的合理结果。

但游戏作为当前毛利率最高的板块,其在毛利层面的拖累就难以被其他板块填平。本季游戏板块的毛利率由 74% 下降到了 68%,创出了 21 年以来的*值。

虽然电商板块由于变现率连续提升,毛利率继续由 43% 走高到 45%,但仍没能扭转整体毛利率从 49% 下降到 47%。导致公司整体的毛利润为 14.2 亿,低于市场 14.4 亿的预期。

05 用度重回投入节奏?

用度角度,弹性*的营销费仍在缩短当中,其中游戏和金融板块的费率都下降到 5% 以内,可谓只保留了*限度的营销推广。

只有电商板块仍有 16% 的收入仍用于营销,但也环比下降了 2pct。整体来看,营销费率仍环比下降了 0.5pct。

但行政用度和研发用度本季却最先了环比扩张,其中原谅坏账损失的治理用度率环比增添了 1.5pct,而研发用度更是环比增添了 3.4pct,显著扩张。海豚君以为,公司对新游的投入力度应当增添了。

然则,在游戏板块拖累公司毛利下滑 2pct 的同时,公司的控艰辛度也放松后,三费费率合计由上季的 36% 显著增添到了 40.5%。最终使得公司整体的谋划利润率由 10% 下降到 4%,最终实现的 1.3 亿利润也显著低于预期的 2.7 亿。

06 盈利现实不差,全因游戏拖累

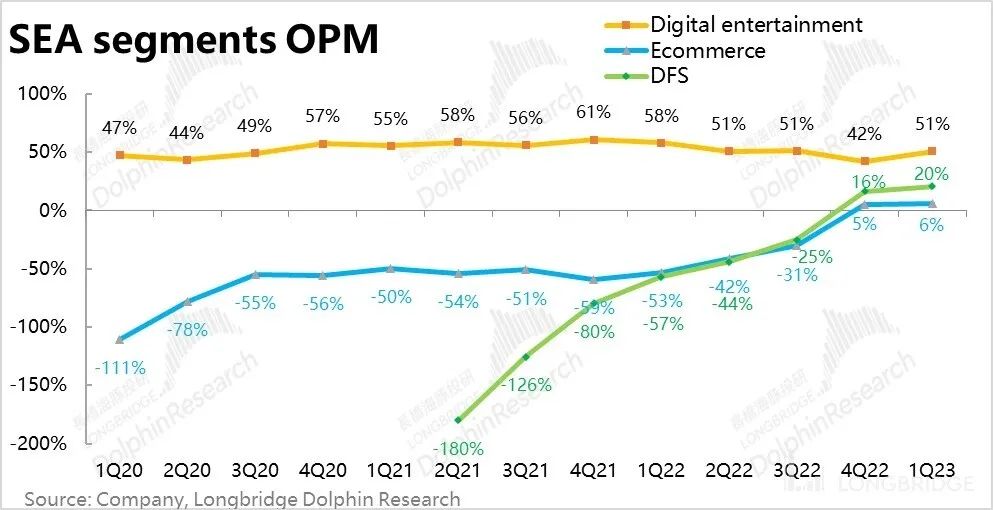

但分板块来看,我们可以看到现实三大营业自身的谋划利润率都在环比提升,即便看利润*值电商和金融板块也在环比增进。只是游戏板块由于营收腰斩导致利润大幅不及预期,才拖累了团体整体的显示。

同时,公司本季度确认了约 1.2 亿的商誉减值,使得未分配的谋划亏损从上季的约 2 亿增添到了本季的 3.2 亿。除了游戏板块外,此次减值也是导致利润不及预期的主要缘故原由。

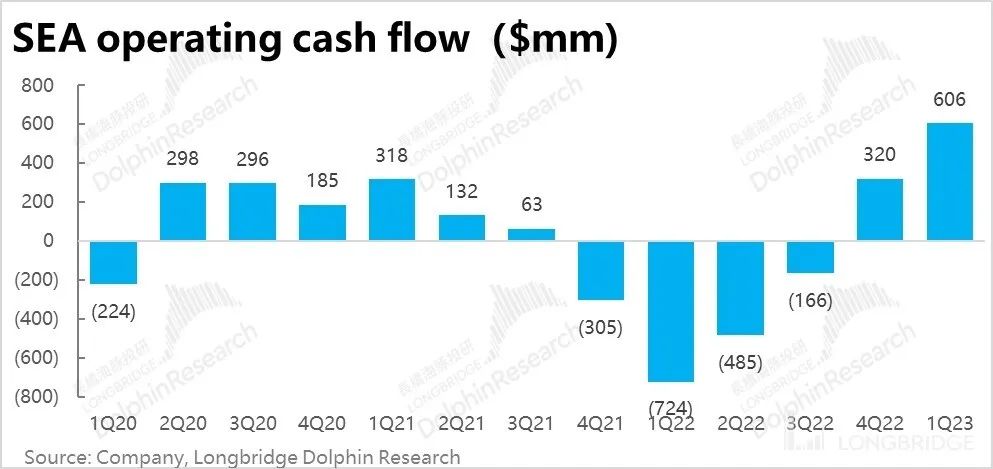

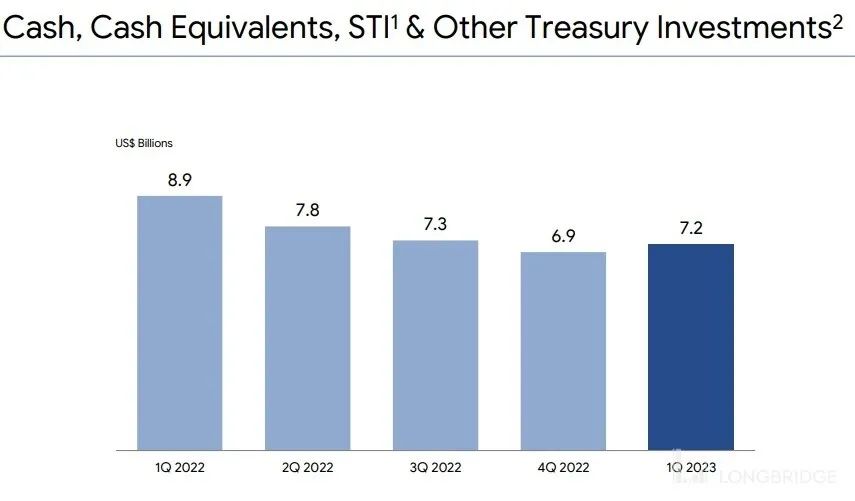

然则由于商誉减值并不会现实影响公司的现金,本季度 SEA 的谋划性现价流入为 6.1 亿,相比上季度的 3.2 亿反而显著增进了。同时公司住手一季度的现金等价物也到达了 72 亿美元,较去年低的 69 亿进一步增进。因此公司的现金流是毫无问题的,“停业风险” 基本不会再度泛起。